Financování měst a obcí je pro řadu bank v Česku známou a dobře uchopitelnou oblastí. Od počátku letošního roku můžeme sledovat oživení zájmu peněžních ústavů pomáhat městům a obcím s realizací jejich investic. Bankovní sektor však velmi rozdílně reaguje na některé veřejné zakázky.

Nejedno zastupitelstvo zažilo nemilé překvapení, když po vypsání veřejné zakázky žádná banka nepředložila svoji nabídku, ačkoliv zadávací dokumentaci si vyzvedlo třeba i pět peněžních ústavů. Anebo předložily ne zcela vyhovující nabídku pouze jedna či dvě banky a zastupitelstvo muselo volit mezi menším nebo větším zlem. Buď zrušit veřejnou zakázku a dostat se do časové tísně při financování svých investičních projektů, či přijmout nabídku - a s tím i ne zcela optimální podmínky úvěru. Nehledě na to, že další avizované změny zákona o veřejných zakázkách č. 137/2006 Sb. mj. při malém počtu uchazečů o veřejnou zakázku zahrnují zavedení striktního postupu na její povinné zrušení.

Tento text shrnuje některá doporučení a praktické postřehy Komerční banky, a. s., tak, aby veřejná zakázka mohla být úspěšná a aby si radnice pokud možno usnadnily práci při tak nelehkém úkolu, jakým je financování komunálních investic.

PRIORITNÍ FUNKCE MĚST A OBCÍ

Města a obce jako územní samosprávné celky (ÚSC) musí zajišťovat své prioritní funkce, tzn. výkon přenesené působnosti a výkon samostatné působnosti. Činnosti spojené s výkonem přenesené působnosti byly v minulosti kryty zejména běžnými dotacemi ze státního rozpočtu. V posledních letech však mandatorní výdaje rostou, zatímco podíl běžných dotací klesá. Lze proto předpokládat, že se dále bude zvyšovat tlak na krytí těchto potřeb větším podílem vlastních zdrojů municipalit, než tomu bylo dříve. V oblasti výkonu samostatné působnosti jde zejména o zajišťování péče o potřeby občanů, vytváření podmínek pro rozvoj sociální péče, spravování a rozvoj svěřeného majetku a zajišťování komplexního územního rozvoje.

To vše jsou náročné úkoly, které generují významné finanční potřeby jak v oblasti financování provozních výdajů rozpočtu, tak investičních výdajů.

Pro banky jsou municipality velice atraktivní klientelou s pevnou strukturou běžných příjmů danou českou legislativou. Do roku 2008 včetně bylo financování municipalit téměř bezrizikové. Dobře predikovatelný vývoj příjmů běžného rozpočtu díky stabilnímu růstu daňových příjmů byl základem pro poskytování dlouhodobých investičních úvěrů, které mají z pohledu běžného bankovního byznysu extrémní splatnost ve srovnání s klasickými investičními úvěry v jiných sektorech. U municipalit jde o specifikum vyplývající zejména ze skutečnosti, že to jsou veřejně prospěšné investice, které v převážné většině negenerují zisky, ale jsou spláceny z rozpočtu.

Tabulka spolu s grafy na další straně ukazuje vývoj daňových příjmů obcí a měst v letech 2000 až 2010. Pokles daňových příjmů dosáhl v roce 2009 v průměru 12 %, zaznamenali jsme však i obce, kde byl propad těchto příjmů 15 až 17 %. Tento nečekaný pokles příjmů municipalit a následující vývoj v roce 2010 jednoznačně ukázal na nutnost změny finančního řízení měst a obcí směrem ke stanovení střednědobé koncepce, která bude promítnuta do střednědobého rozpočtového výhledu.

V období reformních změn jdoucích ruku v ruce s kolísající výkonností ekonomiky je třeba uvažovat variantně a nespoléhat se jen na nahodilou možnost získat investiční dotace, či na zbožná přání lepší výkonnosti ekonomiky, tedy na návrat daňových příjmů na úroveň roku 2008, na změnu rozpočtového určení daní (RUD) apod.

Další oblíbenou položkou při plánování rozpočtového výhledu jsou budoucí kapitálové příjmy z prodeje obecního majetku, především nemovitostí. Prodej nemovitého majetku je z hlediska střednědobé predikce obtížně použitelný, pokud neexistuje - např. u nemovitostí - alespoň smlouva o smlouvě budoucí založená na aktuálním ocenění majetku.

Chce-li tedy zastupitelstvo udržet výhledově stabilní rozpočet a optimální zadluženost, pak by se mělo zaměřit na následující základní oblasti koncepčního řízení:

1. Dosažení trvalé finanční stability je možné pouze v případě:

Udržení kladného přebytku běžného rozpočtu. Běžný rozpočet je ta část rozpočtu, ve které lze uplatňovat aktivní finanční politiku prostřednictvím řízení příjmové a výdajové stránky rozpočtu. Na straně běžných příjmů jde o mobilizaci rezerv v příjmech, jakými jsou koeficient daně z nemovitosti, poplatky za svoz komunálního odpadu, provozní dotace pro dopravní podniky vlastněné městy apod. Na straně výdajů je pak třeba sledovat adekvátní redukci výdajů, která většinou dopadne negativně na sociální politiku obce, i dotace na volnočasové aktivity pro občany.

Situace letošního roku je poznamenána právě skutečností, že v roce 2009 většina zastupitelstev včas nereagovala na klesající objem daňových příjmů, což se následně promítlo do propadu ve tvorbě vlastních zdrojů, tedy přebytku běžného rozpočtu, a současně k poměrně značnému odčerpání finančních rezerv. V důsledku předvolební politiky pak v roce 2010 následně dál rostly běžné výdaje obcí a měst místo toho, aby tam nastoupila rozumná a nutná redukce výdajů.

O to složitější je role nově zvolených zastupitelstev, před nimiž hned v prvním roce jejich volebního období vyvstala nutnost přijmout řadu pro občany nepopulárních opatření.

Budování rozumné úrovně finančních rezerv. Kvůli poklesu tvorby vlastních zdrojů se během let 2009-2010 odčerpávaly finanční rezervy z minulosti určené k financování nenadálých výdajů (např. povodňové škody) či na spolufinancování investic s podporou EU fondů. Řada obcí a měst má tyto finanční rezervy téměř na nule, což vytváří riziko další možné destabilizace rozpočtů při nenadálých událostech. Připomeňme, že obnovení dostatečné úrovně rezerv bude možné jen za cenu poměrně dramatických škrtů jak v oblasti běžných výdajů, tak v oblasti investic.

Aktivního řízení dluhové služby včetně řízení úrokových nákladů. Při rozhodování o nových investičních úvěrech je nutno vzít v úvahu stávající zadluženost obce včetně splátek nového úvěru.

Dobrým vodítkem pro určení optimálního zadlužení je ukazatel krytí dluhové služby, tzn. přebytek běžného rozpočtu/roční dluhová služba, který by měl v případě měst a obcí dosahovat minimální hodnoty 1,2. V případě částečného splácení dluhové služby z EU fondů je nutno ukazatel modifikovat následovně: Přebytek běžného rozpočtu + EU dotace/roční dluhová služba; min. hodnota by měla být opět 1,2.

Řízení úrokových nákladů je nutné s ohledem na dlouhodobost investičních úvěrů, které přesahují v případě měst a obcí i horizont 15 let. Pohyblivá úroková sazba je sice levnější než fixní sazba, na druhou stranu představuje riziko nekontrolovatelného růstu úrokových nákladů v dlouhodobém horizontu. Tzv. zajišťovací instrumenty umožňují aktivně řídit úrokové náklady. Komerční banka, a. s., nabízí vedle těchto standardních zajišťovacích instrumentů tzv. strukturovanou sazbu, která má řadu výhod oproti klasickým produktům.

2. Správná prioritizace investic a řízení rozvojových konceptů v jednotlivých oblastech (dopravní infrastruktura, vodohospodářství, zdravotnictví, školství, rozvojové EU projekty, investice do volnočasových aktivit). Při plánování investic je nutno stanovovat správné priority. Snaha získat dotace z EU fondů posunula priority směrem k dotovaným projektům, takže řada měst je dnes v situaci, kdy mají vybudované krásné aquaparky, multifunkční kulturní centra nebo sportovní centra, ale chybějí jim zdroje na vybudování základních infrastrukturálních projektů a dalších nezbytných investic. Dalším momentem je správné rozložení investic v čase podle schopnosti jejich financování včetně splácení úvěrů na spolufinancování investic.

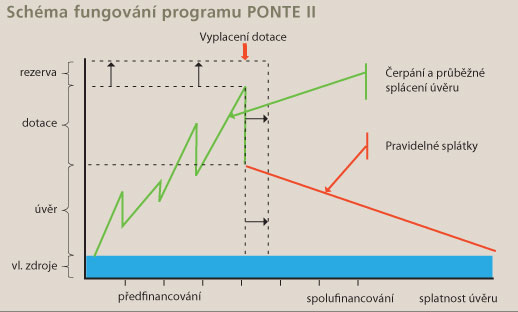

3. Správná volba investičního úvěru, tzn. délka doby čerpání podle předpokládaného vývoje harmonogramu výstavby a doba splácení úvěru podle schopnosti rozpočtu unést roční dluhovou službu. Ideálním způsobem financování se jeví kombinace revolvingového úvěru s postupně spláceným úvěrem. Po dobu výstavby umožňuje revolvingový úvěr opakované čerpání a splácení na základě reálné rozestavěnosti projektů a platebního kalendáře města, který je ovlivněn skutečnými termíny fakturace, termíny čerpání EU dotací, reálnou tvorbou vlastních zdrojů. Zůstatek revolvingového úvěru je pak »překlopen« do dlouhodobě spláceného úvěru. Splátky tohoto úvěru, a tím i jeho finální splatnost, by měly být odvozeny od schopnosti generovat vlastní zdroje v rámci běžného rozpočtu na pokrytí celkové dluhové služby (viz výše uvedený ukazatel krytí dluhové služby).

4. Správná struktura finančních instrumentů:

Krátkodobý revolvingový úvěr/kontokorentní úvěr na překlenování časového nesouladu mezi příjmy a výdaji. V žádném případě neslouží k doplnění chybějících příjmů v důsledku poklesu daňových příjmů. Takovýto překlenovací úvěr musí být volen v přiměřeném objemu ve vztahu k celkovým provozním příjmům rozpočtu.

Odkup pohledávek s postihem / bez postihu na postupitele se využívá k financování jednotlivých projektů s maximálně střednědobým horizontem splatnosti pohledávek. Klade nároky na právní řešení smlouvy o dílo, které takové postoupení pohledávek umožňuje.

Dlouhodobý investiční úvěr se splatností 10 až 20 let.

Program PONTE II produkt Komerční banky, a. s., kombinující již zmíněný revolvingový úvěr s dlouhodobě spláceným úvěrem. Tento produkt je využitelný nejen pro investice s EU dotacemi (viz schéma vpravo nahoře).

Zajištění pohyblivých úrokových sazeb - řízení úrokových nákladů.

- Tzv. swapové operace pro již existující úvěry (zejména linky poskytnuté EIB).

- Strukturované sazby pro nové úvěry umožňující přejít z pohyblivé sazby na fixní sazbu a zpět během trvání dlouhodobého úvěru.

- Zajištění kurzových rizik je využíváno výjimečně - linky EIB.

ZÁVĚR

Pokud bychom shrnuli výše popsaná pravidla koncepčního řízení, základním cílem finančního řízení je při efektivní míře zadluženosti obce nebo města zajistit dlouhodobou stabilitu rozpočtu a získat flexibilitu při financování a realizaci rozvojových investičních aktivit. Tuto rovnováhu zajišťuje především správný poměr vlastních zdrojů vytvořených v daném roce - přebytek běžného rozpočtu (PBR) a objem roční dluhové služby ve sledovaném období (RDS), tzv. ukazatel krytí dluhové služby PBR/RDS ≥ 1,2.

Chtějí-li být města a obce i nadále atraktivní klientelou pro bankovní sektor jako doposud, měly by si osvojit nejen doporučená pravidla a instrumenty koncepčního řízení, ale také by měly dbát na budování vyváženého partnerského vztahu se svou financující bankou.

KVĚTOSLAVA BOTKOVÁ

Senior Manager pro veřejný sektor Komerční banka, a. s.

Daňové příjmy obcí a měst v letech 2000-2010 (mld. Kč)

Na předfinancování dotace Regionálního operačního programu (ROP) Střední Morava, kterou obec Zděchov na Vsetínsku získala pro svůj projektModernizace koupaliště se sportovním zázemím, zastupitelstvo loni uzavřelo úvěrovou smlouvu s Českou spořitelnou o krátkodobém úvěru 9,88 mil. Kč.

Ing. Květoslava Botková se v Komerční bance, a. s., věnuje spolupráci s veřejným sektorem.