Přípravu průmyslových zón řeší prakticky každé město. Průzkum zahrnující zhruba jednu třetinu měst nad 3000 obyvatel poskytl užitečné statistické informace o velikosti, vybavení a nákladech na přípravu zón stejně jako o investorech, kteří se již v těchto zónách objevili.

Respondenty dotazníkového výzkumu, který uskutečnil Ústav veřejné správy a práva na Fakultě ekonomicko-správní Univerzity Pardubice ve spolupráci s Berman group, a. s., byli starostové obcí nebo vedoucí odborů rozvoje městských úřadů. Cílem průzkumu bylo zjistit základní informace o stavu průmyslových zón a jejich využívání a financování. Celkem bylo odevzdáno 171 dotazníků.

Plochy k podnikání

Z průzkumu vyplynulo, že 94,15 % obcí základního souboru disponuje plochou pro podnikání, a to o celkové rozloze 3943,490 ha, z nichž je zhruba polovina již obsazena. Přehled dále ukazuje, že tři čtvrtiny dostupných ploch jsou ve městech nad 10 tisíc obyvatel, přičemž průměrná velikost zóny se postupně zvyšuje s velikostí města od necelých 10 hektaru v kategorii pod 5000 obyvatel, až po 82,2 ha u měst nad 50 tisíc.

Pro doplnění: průměrně vlastní obce jen 43 % vykázané volné plochy pro podnikání. Tento údaj je důležitý, protože obec, která nevlastní alespoň část volných pozemků, nemůže plně využívat tento nástroj místního ekonomického rozvoje. Dalšími vlastníky jsou především soukromí majitelé, v menší míře jiné podniky, stát nebo církev.

Z grafu 1 vyplývá, že menší obce vlastní velmi malé procento (už beztak malých) podnikatelských ploch, což bude hlavní překážkou přílivu nových investorů. Nízký podíl měst nad 50 tisíc je způsoben tím, že tato města již významnou část pozemků investorům prodala. Pro doplnění: 97 obcí odpovědělo kladně na otázku, zda ve městě existuje další průmyslová zóna, což k celkové rozloze přidává plochu 998,5 ha.

Tyto druhé zóny jsou logicky menší (v průměru 10,29 ha proti 24,49 ha v první zóně), méně častěji ve vlastnictví města (jen z 27,7 %) i vybaveny infrastrukturou (průměrně 6,46 ha oproti 29,31 ha v první zóně). S výjimkou měst nad 50 tisíc obyvatel představují druhé zóny jen výjimečně významnou nabídku. Za celý zkoumaný soubor je v druhých zónách ve vlastnictví měst necelých 75 ha s kompletní infrastrukturou. Projektů na dokončení infrastruktury existuje pouze 22, z nichž méně než 10 má reálnou šanci na realizaci v dohledné době (2 až 3 roky).

Přijmeme-li předpoklad, že průmyslové zóny vznikají proto, aby uspokojily nové investory, kteří zaměstnají dostupnou pracovní sílu, je zajímavá informace uvedená v tab. 1, která shrnuje údaje o aktuálně nabízených volných plochách s infrastrukturou v jednotlivých krajích a současně uvádí počet nezaměstnaných v regionu k 31. červenci 2004. Výpočet vycházející z odhadu, že nově příchozí investor zaměstná na 1 ha 40 osob, říká, že většina krajů v případě maximálního úspěchu může počítat se zaměstnáním jedné pětiny až jedné třetiny svých nezaměstnaných na nabízených plochách. Výrazně lepší je situace v Ústeckém kraji, kde se nabízí rozloha postačující možná až pro tři čtvrtiny nezaměstnaných. Naopak pozadu je Moravskoslezský kraj, kde je situace desetkrát horší než ve strukturální nezaměstnaností obdobně postiženém Ústeckém kraji.

Příprava infrastruktury

Pro efektivní využití ploch pro podnikání je nutná jejich kvalitní příprava a doplnění o nezbytnou infrastrukturu. Z obcí, které mají plochu pro podnikání, jich 79 (49 %) disponuje zabezpečenou infrastrukturou. I tento podíl roste s velikostí města. Zatímco ve městech do 5000 obyvatel nepřesahuje 30 %, nad 50 tisíc je téměř stoprocentní (s jednou výjimkou). Obce v souboru disponují celkem 2315,804 ha zainvestovaných ploch. Z výsledků tak vyplývá, že v pojetí obcí je plochou pro podnikání i "zelená louka" bez inženýrských sítí. Vzhledem k závažnosti těchto zjištění jsme se zajímali rovněž o to, zda obce plánují v rámci svých investičních akcí a aktivit dobudování ploch chybějící infrastrukturou. Nepříjemným zjištěním bylo, že se k tomu chystají pouze v jedné třetině případů. Ostatní ovšem nemohou očekávat zásadní zvýšení zájmu investorů o jejich lokality k podnikání. Naopak ve skupině obcí, které již nyní nabízejí pozemky s infrastrukturou, se objevují snahy o dotvoření zón či zlepšení stávající nabídky, a to v 57 % obcí. Ve třinácti případech bude dokončena infrastruktura v zóně ještě v letošním roce a zároveň letos budou v devíti obcích investiční akce zahájeny. V dalších šesti obcích skončí výstavba v zónách již v roce 2005. Kromě toho ve dvaceti obcích existují již projekty k dobudování zón s termínem realizace od roku 2006 do 2015.

Zajímavým údajem je i výše finančních investic vložených do pozemků pro podnikání v rámci jednotlivých obcí. Celková investice do infrastruktury průmyslových ploch v rámci zkoumaných měst přesahuje 3 miliardy korun. Města do 2000 obyvatel, která se objevila v základním souboru, nevydala v minulosti žádné prostředky na investice do ploch k podnikání. Důvodem pravděpodobně budou nízké rozpočtové příjmy a malý zájem investorů. Další vývoj průměrovaných investic je téměř proporcionální vzhledem k velikosti obce. S velikostí města tak roste i částka, kterou je místní správa ochotná vložit jak do výkupu pozemků, tak na zainvestování jednotky plochy (viz tab. 2).

Informace o investorech

Šedesát devět měst uvedlo, že do jejich zóny již konkrétní investor vstoupil včetně dalších podrobností celkem o 115 investorech - jméno a původ firmy a obor podnikání, počet vytvořených míst, obsazená plocha a případně i cena, za kterou se prodávalo. Příchozí investoři vytvořili více než 41 500 míst na zhruba 700 hektarech, čímž se podařilo dosáhnout průměru téměř 60 pracovních míst na jeden hektar. Toto číslo se však časem snižuje až k dnešním 40 - 50.

Zajímavý je pohled na plochu, kterou investoři požadují. Jakkoli se v médiích objevují nejčastěji zprávy o velkých projektech obsazujících desítky až stovky hektarů, v rámci tohoto průzkumu obsadil průměrný investor 6,1 ha. Hodnota mediánu navíc ukazuje, že toto číslo je ovlivněno několika velkými investicemi, "obvyklý investor" požaduje plochu kolem tří hektarů. Úspěšnost při získávání investorů souvisí stejně jako velikost investice s velikostí města. Zatímco města nad 25 tisíc obyvatel již uspěla ve více než třech čtvrtinách případů, z měst pod deset tisíc získala investora jen jedna čtvrtina.

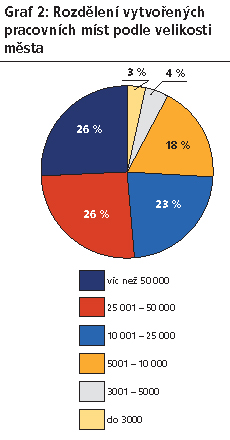

Do tohoto faktu se promítá jak pochopitelná snaha investorů po větší nabídce kvalifikované pracovní síly a obvykle lepší dopravní dostupnosti, tak problémy s výkupy pozemků a budováním infrastruktury v malých městech. Ve velkých městech pak jeden investor vytvoří v průměru 450 pracovních míst, v malých je to pod 300. Vzhledem k relativně velkému počtu měst ve skupině mezi 5 a 25 tisíci obyvatel v tomto průzkumu (i v celé ČR) je však jejich příspěvek k celkovému počtu nových míst stejně důležitý jako u větších měst i s jejich velkými investory (viz graf 2).

Informace o ceně, za kterou se prodávají pozemky investorům, poskytla zhruba polovina měst. I z toho je patrné, že tato cena je obvykle vyšší než často uváděná pobídka "1 Kč za m2", ale většinou nedosahuje tržní hodnoty, ba ani částky, kterou do přípravy pozemků města vložila. Cena opět v souvislosti s vyšším zájmem investorů roste s velikostí města. Ve skupině pod 3000 obyvatel dosahuje v průměru 50 Kč, ve skupině měst nad 25 tisíc je to 300 Kč. Přitom, jak již bylo uvedeno, větší města prodávají častěji. Výše ceny tedy evidentně není kritériem, podle kterého by se investoři rozhodovali.

Zajímavé je i srovnání, které říká, že města s investory pořídila pozemky i infrastrukturu do zóny v průměru levněji (pozemek za 134 Kč, infrastrukturu za 209 Kč oproti 203 Kč za pozemek a 231 Kč za infrastrukturu). Může to souviset s tím, že tato "úspěšná města" začala přípravu průmyslových zón dříve a mnohdy využila příhodné místní podmínky, zatímco v posledních letech se do výstavby zón pustila i města, pro která je budování dražší.

Většina investorů přišla po roce 2000. "Historicky prvními" se však některá města (Lanškroun, Vamberk) pyšní již od počátku 90. let. Překvapivě velký počet investorů (40 ze 115) je domácích, ze zahraničních jsou nejčastěji zastoupeni investoři ze SRN a Japonska. Elektrotechnický průmysl, výroba automobilových komponent a strojírenství jsou nejčastějšími obory, do nichž se investuje. Více než 90 % investic v průmyslových zónách směřuje do výroby, zastoupena je i logistika, stavebnictví a služby (oprava automobilů).

Nejdůležitější faktor - připravené pozemky

Města dále odpovídala, které faktory byly podle jejich názoru rozhodující pro příchod investorů. Připravené pozemky byly označeny za nejdůležitější faktor ve všech kategoriích měst i ve všech geografických regionech. Pouze ve městech nad 50 tisíc obyvatel je stejně důležitá dostupnost pracovní síly. Aktivita CzechInvestu se ukazuje jako velmi důležitá v kategorii velkých měst (nad 50 tisíc) a na území krajů Moravskoslezského a Zlínského. Naopak malá města pomoc agentury prakticky neuvedla. Blízkost významné továrny je zmiňována téměř výhradně v okolí Mladé Boleslavi. Aktivita radnice je patrně považována za natolik samozřejmou, že nebyla většinou výslovně uvedena.

Zatímco "plochy pro podnikání" identifikuje v územním plánu prakticky každé město, jejich kvalita a dostupnost pro případné investory se zásadně liší. S velikostí města roste nejen velikost nabízené zóny a stupeň vybavení infrastrukturou, ale i šance oslovit investora. Celková plocha, která je nyní v městech k dispozici, však stále neumožňuje uspokojit všechny potenciální zájemce.

(Kompletní výsledky průzkumu jsou k dispozici na e-mail: info@bermangroup.cz - poznámka autorů.)