Představitelé radnic by mohli varovat své občany, aby byli opatrní a nepůjčovali si prostřednictvím online půjček na internetu. Jak se ukazuje, bezúročný rychlý úvěr nebo úvěr za korunu může být cesta do pekla. Podle Davida Šmejkala, ředitele Poradny při finanční tísni, jsou tyto úvěry založeny na nesplácení, mají naprosto nepřehledné podmínky, které poskytovatelé někdy mění ze dne na den a skrývají mnohá na první pohled neviditelná úskalí, jako jsou dodržení splatnosti nebo předčasné splacení úvěru.

Ve většině případů ale spotřebitel zaplatí za poskytnutí úvěru nebo další poplatky za úkony, o nich vůbec dopředu netuší. A v případě prodloužení splatnosti může půjčenou částku výrazně přeplatit. Z hodnocených společností ceník a další povinné informace uváděla jen šestina poskytovatelů úvěru!

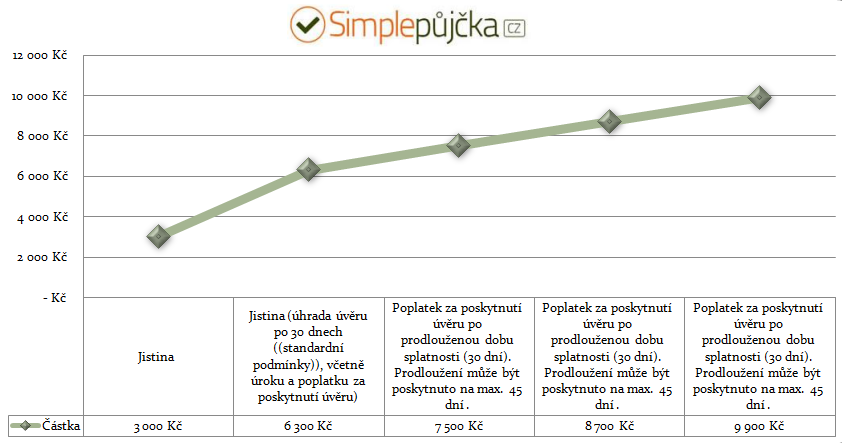

„Ve druhé polovině června jsme prověřovali praktiky poskytovatelů tzv. rychlých půjček před výplatou mzdy. Simulovali jsme dvě situace zájemce o úvěr ve výši 3000 korun a nárůst zadlužení. V prvním případě šlo o situaci, kdy by si dlužník zažádal třikrát o prodloužení splatnosti úvěru, ve druhém by přestal úvěr splácet úplně a dále situaci neřešil. Na základě volně dostupných informací na webových stránkách jsme pak chtěli vyhodnotit simulované situace. K velkému překvapení ale celkem z 30 prověřovaných poskytovatelů tohoto typu úvěru jen pět z nich mělo všechny povinné informace, jako jsou obchodní podmínky, ceník apod., volně dostupné na svých webech a šlo je tedy posoudit. Konkrétně šlo o tyto poskytovatele úvěrů: Simplepůjčka.cz, Everyday, Viasms.cz, Kredito24.cz či Půjčkomat24. U ostatních bylo podmínkou odeslání vyplněného formuláře s osobními údaji, zaplacení vstupního registračního poplatku za zřízení účtu ve výši jedné koruny či předschválení úvěru,“ vysvětluje David Šmejkal, ředitel Poradny při finanční tísni s tím, že i u výše uvedených pěti poskytovatelů musí spotřebitel často zapátrat.

Složité formulace

Uvedené informace o podmínkách poskytnutí úvěru a popis situace v případě nesplácení či prodloužení úvěru jsou formulovány mnohdy velice složitě a s řadou náročných matematických výpočtů. Informace jsou navíc velmi zavádějící nebo neúplné. Spotřebitel si tak nemá šanci dopředu s jistotou spočítat, na kolik ho půjčka vyjde, když nedodrží 30 (31)denní splatnost a bude si potřebovat jednou či dvakrát splatnost prodloužit. Nebo se u toho pořádně zapotí. Ale ani pak nemá jistotu, že započítal všechny poplatky spojené s poskytnutím a vyřízením úvěru a dopočítal se správné sumy. U společností, které tyto informace veřejně na svých webových stránkách vůbec neuvádějí, lze jen předpokládat, jaké podmínky nabízejí, protože nejsou volně dostupné. Na poskytovatele těchto úvěrů často nelze na webových stránkách dohledat ani žádné přímé spojení.

Bizarní poplatky spojené s úvěrem

Přestože samotný úrok se u těchto úvěrů pohybuje v maximální zákonem stanovené výši, poskytovatelé vytáhnou spotřebitelům z kapsy peníze jinak. Zpravidla jde o řadu dalších poplatků spojených s poskytnutím úvěru. Mezi nejbizarnější poplatky patří např. mzdové náklady spojené s vyčíslením SMS upomínky, která dlužníka může přijít i na stovky korun, sankce ve výši 15 % za nepředložení potvrzení o zaměstnání, ale třeba i poplatek spojený s telefonním hovorem či přípravou e-mailové výzvy dlužníkovi o prodlení se splácením úvěru. U některých poskytovatelů úvěrů může jen samotné poskytnutí úvěru spotřebitele vyjít minimálně na několik stokorun. Také prodloužení splatnosti nemá spotřebitel ani zdaleka zadarmo. Ve většině případů vyjde spotřebitele prodloužení splatnosti úvěru o dalších 30 dnů na 20 až 30 % půjčené částky. K prodloužení splatnosti je přitom nutné nejdříve tento poplatek společnosti zaplatit.

Na mušce lidé s nízkými příjmy

„Tito poskytovatelé lákají spotřebitele na vidinu rychlé bezplatné půjčky, za kterou nebudou muset zaplatit ani korunu. A přestože v ideálním případě může mít spotřebitel takovýto úvěr zadarmo nebo za symbolickou jednu korunu, na kterou ho vyjde registrační poplatek, mnohdy je tomu přesně naopak. Tito poskytovatelé cílí na nízkopříjmové spotřebitele, kteří každý měsíc před výplatou mzdy zažívají perné chvilky. Takže se nechají zlákat vidinou bezúročné půjčky velice snadno. Problém nastane ve chvíli, kdy si spotřebitel zažádá o prodloužení splatnosti úvěru, za což si společnosti účtují nemalé poplatky. Ty se po 90 dnech mohou vyšplhat až na 90 či dokonce 100 % půjčené částky. Takže i když si spotřebitel na začátku půjčil třeba jen 3000 korun, ve finále po třech měsících může mikropůjčkařům dlužit trojnásobek, ale i mnohonásobně víc!“ upozorňuje David Šmejkal.

I jen jediný den po splatnosti vás může vyjít draho

Přestože zákon o spotřebitelském úvěru chrání spotřebitele z hlediska maximální výše úroků či smluvních pokut, z hlediska dalších poplatků spojených s poskytnutím úvěru – např. za poskytnutí úvěru, za prodloužení jeho splatnosti, za SMS upomínky či další náklady spojené s vymáháním dlužné částky, kdy není přesně specifikováno, kolik výzev či upozornění dlužník obdrží – mají poskytovatelé volnou ruku a značně toho využívají. „Největším rizikem těchto úvěrů je nedodržení stanovených termínů splatnosti byť i o jediný den. Spotřebitel by proto neměl situaci podcenit a v případě potřeby zažádat o prodloužení splatnosti úvěru, i když to nebude zadarmo. Rozhodně se u těchto úvěrů nevyplatí odjet na 14 dnů dovolenou a pustit úvěr z hlavy, protože byste se po návratu nestačili divit. Než si půjčím, je vždy potřeba pečlivě zvážit, jestli budu schopen úvěr řádně splácet, a při výběru úvěru dát přednost prověřeným značkovým společnostem, u nichž hned na začátku znám všechny podmínky poskytnutí úvěru i konečnou částku, kterou za úvěr ve finále zaplatím,“ dodává na závěr D. Šmejkal.*

/tz, ev/